El Ministerio de Hacienda y Función Pública aquí ha publicado recientemente los principales datos de las operaciones no financieras de las Administraciones Públicas españolas en 2021 bajo el criterio de Contabilidad Nacional. Los ingresos (526.957 millones de euros) fueron inferiores a los gastos (609.776 millones de euros) generando un déficit de 82.819 millones de euros (con un saldo primario de 56.734 millones de euros sin tener en cuenta el pago de intereses de la deuda pública).

La dimensión del gasto

público alcanzó el 50,6% del PIB español y aunque fue inferior al del año

precedente (1,2 puntos) es muy difícil hablar de un modelo neoliberal en

España. Dado que los ingresos públicos alcanzaron un porcentaje inferior, el 43,7%

del PIB (2,2 puntos superiores al año anterior), el saldo negativo de las

cuentas públicas españolas equivale al 6,9% del PIB. Un porcentaje alto pero inferior

en 3,4 puntos al del año precedente (10,3% del PIB) el más duro de la pandemia.

A la espera de conocer la evaluación de la AIReF, el déficit estructural, el

que no se solucionaría con la evolución favorable del ciclo económico, puede

estar situado en torno al 4,5% del PIB.

La dimensión del desequilibrio

de las cuentas públicas españolas genera preocupación cuando la deuda pública

en circulación a final de 2021 se situó en el 118,4% del PIB (aquí Banco de España) y existe cada vez más certeza de un cierto

endurecimiento de la política monetaria del Banco Central europeo limitando sus

compras de deuda (toda la emitida por España desde el inicio de la pandemia) y

elevando los tipos de interés, como respuesta a las tensiones inflacionistas

aparecidas desde el último trimestre del año 2021.

En esta contingencia de

elevado déficit público, tanto la AIReF como el Banco de España han recomendado

afrontar su progresiva reducción ante los riesgos que genera de pérdida de

confianza de los inversores que deben financiar la deuda pública y privada

española. Esta recomendación, no obstante, se puede instrumentar a partir de

los ingresos públicos, los gastos o una mezcla de ambos capítulos.

Esta entrada no pretende dar respuesta a un tema tan complejo al necesitar mucho más espacio, pero tiene como objetivo aportar información sobre la evolución de los ingresos públicos y su distribución por capítulos para ayudar en la toma de decisiones. Para ello se ha utilizado la información disponible de la Unión Europea (aquí) sobre los ingresos por impuestos y cotizaciones sociales en los países de la Unión europea en 2020.

Hay determinadas fuentes

que cuestionan la validez del utilizar la relación ingresos públicos con PIB

como ratio de comparación, al considerar existen otras fórmulas más representativas,

sobre todo en términos de distribución de los esfuerzos. Puede ser así, pero la

ratio ingresos públicos PIB es la más sencilla de utilizar al recoger el

esfuerzo global de la nación en relación con su renta global y, sobre todo, es

la más fácil y rápida de conseguir en cuanto a información disponible.

Los datos correspondientes

al último año disponible, 2020, muestra que los ingresos por estos dos grandes

conceptos en España fueron inferiores en 3,7 puntos del PIB a la media de la

UE19. La diferencia se sustancia en los impuestos directos (-1,7 puntos de PIB),

impuestos indirectos (-1,5 puntos del PIB) y las contribuciones sociales (-0,6

puntos de PIB).

Dentro de la imposición

directa, la mayor parte de la diferencia se localiza en los impuestos sobre la

renta de las familias e individuos (-1 punto del PIB) un concepto que se podría

asimilar en buena parte con el IRPF, mientras que la diferencia con la

recaudación en los impuestos sobre corporaciones también existe, pero es

inferior en peso (-0,5 puntos de PIB).

En la imposición indirecta

la diferencia se reparte casi a partes iguales entre el IVA (-0,4 puntos de

PIB), impuestos sobre importaciones y aranceles (-0,4 puntos de PIB) y otros

impuestos sobre productos (-0,3 puntos de PIB).

La comparación en las

contribuciones sociales es la que refleja probablemente la mayor asimetría

porque la reducida diferencia agregada (-0,6 puntos del PIB) presenta una

distribución muy desigual en términos distributivos. La cuota patronal es muy

superior a la media de la UE19 (2 puntos del PIB), mientras que la pagada por

el trabajador es muy inferior (-2,6 puntos de PIB).

En términos de ingresos

para la Seguridad Social el origen de los ingresos por cuotas es indiferente.

En términos de asignación de la renta también porque todas forman parte de la

remuneración de los asalariados. Sin embargo, la distribución de la cuota tiene

otras repercusiones en la práctica porque la cuota social de la empresa forma

parte de los costes laborales por el uso del factor trabajo, es decir, las

empresas españolas soportan un mayor peso que la media de la Unión Europea por

este concepto (2 puntos de PIB con una tasa de ocupación inferior). Es cierto

que los costes laborales medios totales españoles son inferiores a la media

europea, pero también lo es la productividad por ocupado, y esta última es un

elemento clave que determina la competitividad de los bienes y servicios

españoles con los de terceros países. Por este motivo, asumir como adecuada la

actual posición de la cuota empresarial e incluso justificar su incremento en

aplicación del Mecanismo de Equidad entre Generaciones del sistema de pensiones,

no se sostiene en términos de competencia y posibles efectos negativos sobre el

empleo agregado.

La comparación refleja,

por tanto, que la menor aportación de la cuota social del trabajador a las

arcas de la Seguridad Social (-2,6 puntos del PIB) explicaba en 2020 el 69% del

diferencial de presión fiscal con la media de los países UE19, es decir, dos

terceras partes del total. No obstante, hay que tener en cuenta que si se

pretendiera igualar en España el peso de este apartado a la media europea,

implicaría una reducción aproximada del 10 por ciento de la renta neta de los

trabajadores españoles.

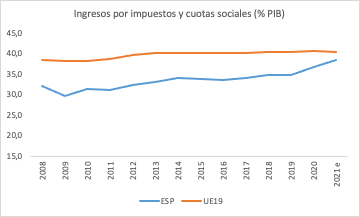

La serie facilitada por la

Comisión Europea desde 2008 muestra una gran estabilidad de los ingresos por

estos dos conceptos, los mayoritarios dentro de los ingresos públicos, en la

media de la UE19 (promedio 39,7% del PIB con un mínimo del 38,1% y un máximo

del 40,5% del PIB). El resultado en el caso español, sin embargo, muestra un

continuo crecimiento en la serie temporal desde el 32,2% en 2008 al 36,8% en

2020.

Es posible realizar una hipótesis de la evolución comparada en 2021 a partir de la información disponible. Sabemos con certeza que los ingresos por impuestos y contribuciones sociales en España han aumentado 1,7 puntos del PIB en el último año, localizados en el IVA (0,6 puntos del PIB), impuestos sobre los productos (0,3 puntos del PIB) e impuestos sobre la renta (0,8 puntos del PIB). Con ese incremento la ratio ingresos públicos/PIB habría aumentado en 6,3 puntos en el periodo 2008-2021.

Así, en caso

de haberse mantenido la presión fiscal media en los países de la UE19, una

opción probable dado que ya habían recuperado en su mayoría el denominador de

la ratio (el PIB) al nivel anterior al inicio de la pandemia, la diferencia entre España y la UE19

en 2021 se habría limitado a 1,8 puntos del PIB, muy lejos de los 6,4 puntos

que existían en 2008. Es decir, la diferencia se habría reducido en 4,6 puntos

del PIB en el periodo 2008-2021.

El muchas veces apelado diferencial de ingresos con la UE19 para justificar la capacidad de sostener un determinado nivel de gasto público, aparece ya como insuficiente para sostener el actual nivel. Menos aún, para asumir un escenario de crecimiento futuro del gasto para cubrir posibles deficiencias en apartados como la educación, sanidad y el pretendido aumento cercano a 4 puntos del PIB en pensiones como resultado de la llegada a la edad de jubilación de la generación del baby boom manteniendo la actual tasa de reposición y actualizando las cuantías con el IPC.

No hay comentarios:

Publicar un comentario